こんにちは。かつおです。

区分投資用不動産の購入相談をしてから一棟アパート投資へ方向変換した時の話です。

私の後日談も含めて記載しましたので、参考にしてみてください。

自身の金融プロフィールをまとめてみる

無事、妻への相談を終え、早速私が熟読していた書籍の発行元の不動産仲介業者へ問い合わせしてみることにしました。

メールフォームから問い合わせを行い、日程調整し、休日に訪問する段取りをつけました。

不動産仲介業者の方に指示を受け、自分自身のプロフィールをまとめます。

当時の私の資産状況はざっくり以下の通り。

年収:約450万

貯蓄:約300万

株式:約250万

確定拠出年金:はじめたばかり

自宅マンション:2011年購入2900万 残債約2000万

こうやって振り返ってみると年齢に対してごくごく標準的なサラリーマンの資産状況っぽい感じがします。

5年ぐらいコツコツ続けていた優待株メインの株式投資はコロワイドを購入したこともあり、まあまあ貯まっていました。

積み重ねって大切ですよね。

いざ区分ワンルームの購入相談へ

仲介業者では色々と私の現在の状況や、書籍に感銘を受けたこと、まとめたプロフィールの説明などを行いました。

色々と親身に話を聞いてくれていたと思います。

当時は「スルガショック」の前だったため、私の資産状況からは中古区分マンションであれば2000万ぐらいまでのワンルームはフルローンで購入できる。

融資先も斡旋して頂けるということでした。

「スルガショック」「かぼちゃの馬車」などで出てきます。 不動産投資を目指す方なら誰もが知っておくべきかなと思います。

ここでは詳細は割愛します。

当日、何枚か区分マンションの「マイソク」を頂きました。検討してくださいとのこと。

また一週間ごとに新しい物件が出たらメールで共有頂けるとのことでした。

なんで「マイソク」という名前なのかというと、『毎日速報センター』という会社が不動産情報を印刷した物件概要を他の不動産業者に配布する事業からの由来だそうです。

(略して「マイソク」)

毎週仲介業者から届く「マイソク」を眺めてみる

私に共有される物件のスペックはだいたい以下の通りでした。

築年数15年~30年

物件価格500万~2000万

表面利回り 5%~8%

管理費/積立金 5000円~20000円

積算価格(全然見てなかった)

一応、言葉の定義がわからない人用に以下概要説明。

- 表面利回り:

- 年間家賃収入÷物件価格(家賃5万で価格が1000万なら5万×12=60万 60万÷1000万で6%

- 管理費/積立金:

- マンション管理のための月々の管理費用とマンション修繕のための月々の積立費用

- 積算価格:

- ざっくり言うと「土地の値段」と「建物の値段」の市場価値。ここでは詳細割愛します。

当時、不動産をはじめたばかりの私は利回りだけ見て考えていました。

資産性などは全然見てません。

自宅でもらった「マイソク」を見てみます。

当時の借入金利はだいたい2%前後での借り入れになる想定でした。

例えば、6万円の家賃収入の区分マンションを1000万で購入するとしたとして、年間の家賃収入は72万円。

1000万を金利2%30年ローンで借りるとすると毎月の返済は約37000円で年間で44万ほど返済することになります。

うーん。年間で28万円の収益か・・・。なんか書籍で読んだ内容と違うなー。と思いました。

様々なマイソクを見ながら自作で作ったExcelでシミュレーションしてみるんですが、全然儲かるイメージがわきません。

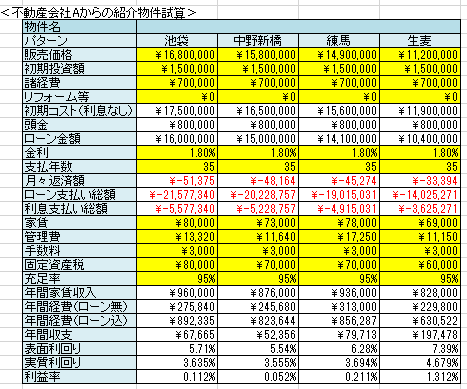

当時検討した資料の一部がこんな感じです。

自分で作ったExcelなので、計算式や定義が合ってるのかどうかってのは正直わかりませんが、概要を掴むにはこのテンプレートでなんとなく指針は立てられていました。

表面利回り6%でも、そこから管理費や修繕費、充足率(空室期間)が発生すること、また空室発生時に修繕費が発生することなどを考えると、売り上がったお金で次の物件を買うにしても、10年後になってしまうなという感じでこれは購入するべきではないんだろうなと直感で感じました。

なので積算価格や資産性を加味した検証はしていません。

売却も踏まえて考えた場合、これらの物件が正解だった可能性はあるかもしれません。

多分ないと思いますが・・・。

で、毎週資料は送って頂けるのですが、これならイケる!という物件は出てきませんでした。

購入した最初の物件が次の購入の足がかりになるシミュレーションが作れなかったのです。

これは・・・区分マンション投資という路線は考え直したほうがいいのかもしれないと思い始めます。

指値とは希望価格を指定して発注する方法です。

実績のある投資家の方は 物件をカタログ価格で購入しようとすることはしません。

このあたりは後ほど記載予定のようやく気づくころの話で具体的にお話したいと思います。

当時指値ができていれば目線に入った物件はあったかもしれないです。

そして本屋さんへ向かい始めることになります。

また本屋に通い不動産投資の本を探し始める

中古の区分マンション投資を検討し何枚もマイソクを眺め、シミュレーションをしましたが、なかなかこれだという物件には出会えませんでした。

もしかしたら方法論が違うのかと思いはじめ、また本屋に通い始めました。

妻にも買うといった手前、なんとかその第一歩を踏み出したいと強く思っていました。

そんな中でまた新たな書籍が目に入ります。

「まずは、アパート一棟買いなさい!」

石原博光さんの著書でした。

「まずはアパート一棟買いなさい!」に出会う

アパートか・・・。

流石にアパートは買えないよね。と最初から選択肢から外していました。

しかしよく見ると本の背表紙には「資金300万円から家賃年収1000万円を生み出す極意」と書いてあるではありませんか。

あれ、自分の資力でも買えるのかなとパラパラと書籍をめくってみると、そこには築古の物件や地方のアパートであれば1000万~2000万程度で物件が買えると書いてあるではありませんか。

もしかしたらコレかもと思いました。早速書籍を購入し、家に帰り何度も読みました。

書籍には大枠で以下の内容が記載されていました。

- なぜ不動産投資なのか(お金が借りられることと安定性)

- なぜ一棟アパートなのか(投資効率の最大化)

- 物件選定基準(勝ち抜くためのモットーは「ニッチ」で勝負)

- 融資の引き方(大手金融機関ではなく地元の信金や公庫から)

- 指値交渉の方法(賢い経営者なら売値では買わない)

- 管理会社の選び方(物件の管理は地元のプロに任せる)

- リフォームのあれこれ(自由な発想による空間の「企画力」)

- 満室運営のノウハウ(管理会社が案内したくなる部屋を目指す)

個人的には、これが自分が目指すべき投資手法だとかなり共感しました。

特に「なぜ一棟アパートなのか」の部分なのですが、区分マンションの場合は空室に対する考え方が0か100かの二択です。

万が一空室が出た時のリスクを考えると融資を受けてまで行う投資としてはリスクが大きいという考え方です。

確かに1部屋が空室になるリスクは入居者次第ですが、6部屋あるアパートであれば、そのリスクは6分の1になる。

低価格で入手できるのであれば複数の部屋があったほうがリスクが分散化されるという点はそのとおりだと思いました。

書籍は未だに手元にあり、原点に戻って読み直すことも多々あります。

私にとってのバイブルとなってます。

都心の区分マンションと同等の値段で買えるアパートが存在する

そもそも、区分マンションと同等もしくはそれ以下の投資額でアパートが買えるということを知りませんでした。

また、築古のアパートや地方のアパートであれば、利回りが15%~20%狙える物件も存在するとのことなのです。

区分の「マイソク」を見続け、2000万の物件で利回り5~7%の物件をずっと見てきた私にとってはこれしかないと思いました。

その他にも区分マンションよりも一棟アパート投資のほうが魅力的だと感じる点が自分には多々ありました。

- 同価格であれば空室リスクが軽減される(6部屋だったら6分の1になる)

- 決裁頻度が少なく済む

- 管理費や修繕費などの管理費が少なく済む

- なにより、大家っぽい!(←コレ結構大事)

当然、メリットの裏側にデメリットも同様に存在しますし、区分マンションでしっかりと成果を出されている大家さんもいらっしゃいます。

中古区分マンション投資を否定しているわけではありません。あくまでも私の解釈となります。

書籍により、私は物件を購入するガイドラインは大枠把握出来ました。

あとは「どこから仕入れるのか」です。

果たして一棟アパートはどこで入手すべきなのか。

私は一棟アパートを取り扱う業者の書籍を探し始めます。

「一棟アパート」というフィルタがかかり始めると、今度は一棟アパートの書籍しか目に入らなくなってきます。

そんな中である会社が発行している一棟アパートを推奨する書籍がありました。

その書籍の著者が代表の会社へ一棟物件の購入相談することにしてみました。

しかしそこで思いもよらない提案を受けることになるのでした。

また書籍の情報を元に不動産業者へ

「まずはアパート一棟買いなさい」を読み、アパートを買うモードになりました。

一棟アパートを推奨する不動産会社が出版している書籍を読み、出版元の不動産業者に相談してみようと思います。

ホームページを調べてみると、とてもしっかりとしたホームページで安心感もあるので、ここなら相談してみてもいいなと思いました。

書籍も出版してるし間違いないと当時は感じました。

早速、メールフォームから問い合わせし、面談日時の調整。

例によって休日に訪問することになりました。

子供がまだいなかったこともあるかもしれませんが、結構な頻度で休日を潰していたのに、ありがたかったです。

やっぱり妻に理解してもらうことは大切ですね。

プロフィールシートを渡して希望物件の相談

不動産業者につくと、応接室に案内いただきました。

以前区分マンションを購入した際に使った、私の属性や年収、資産状況をまとめた「プロフィールシート」を渡して希望物件を伝えます。

現在は不動産業者のテンプレートベースでしっかりと作り込んで、どの業者や融資先に持ち込んでもいいように、常にアップデートしています。

どうしても一棟アパートが欲しいんです。

頭金は300万しかないですが、私の属性でどんな物件が買えるんでしょうか?

こんな素人感満載の質問の仕方だったと思います。

フルローンで一億円の物件を案内される

不動産業者の担当者の方は私より若い女性の方でした。

頭金までまるまる融資を引くこともできますので、1億円ぐらいの物件でも購入いただく事は可能ですよ。とのことでした。

ビックリしました。

石原さんの書籍では1500万~2000万の物件からまずは入手しようと推奨されていたのですが、いきなり私の属性で1億円の物件が購入できると言うではありませんか。

じゃあぜひそんな物件が購入できるならぜひ紹介いただきたいですと言いました。

わかりました!少々お待ち下さい。

担当者は一旦奥の部屋に資料を取りに行きました。

絶対アカンことを勧められる

そして数々の高額物件の資料を見せていただきました。

うーん。どれも5000万以上の高額な物件ばかり。

中には新築の物件、都心の物件など様々あり、到底私が最初に購入できる物件とは思えない、石原さんの書籍「アパート一棟買いなさい」の基準にはおおよそ乗らない物件ばかりでした。

果たして私の属性でこんな物件が購入できるのだろうかと不安に感じます。

そんな中で担当者がおもむろに資料を出してこんな事を言い始めました。

「こっちが元々の通帳なのですが、こっちの通帳は末尾に0を追加して貯蓄額が1億円あるように見せてます。」

「ほら、見てください。全然加工している痕跡はわかりませんよね?」

「このように加工した通帳を使って融資相談をすれば、諸費用含めて融資を引くことができますよ!」

「他のお客さんもみんなやってますから安心してください!」

うん・・・。ドン引きしました。

確かに私は初心者全開でカモネギなのかもしれません。

当たり前ですが、さすがにこれがまともな手法ではないということはいくら初心者の私でも分かります。

もしかしたら当時はこういった業者も結構いたのかもしれません。

恐ろしいことです。

書籍を出版していることが一定の基準になると思いこんでいた私にとっては衝撃の出来事でした。

以降、私は出版していることが世間的な信用力が高いという勘違いを改めることにしました。

あくまでも信用できるのは自分自身の経験と判断かなと思います。

その後の担当者の話は話半分に聞いて「検討します。」とお伝えし、早々に帰ることにしました。

一歩間違えたらとんでもない不正取引に加担してしまう可能性があることを学び、気持ちを切り替えて次の取引先を探すことになるのでした。

つづく。